2022江西紡織服裝周暨江西(贛州)紡織服裝產業博覽會隆重舉行

為深入學習貫徹落實黨的二十大和二十屆一中...

最近一段時間,海外市場風波不斷,一邊是美國銀行業接連“暴雷”,另一邊是歐洲的瑞士信貸陷入危機,市場避險情緒升溫,全球資本市場也遭遇了不同程度的波動。

與此同時,黃金價格大幅走高,國際市場現貨黃金價格在20日盤中一度沖破2000美元/盎司大關,距離兩年前的歷史高點僅一步之遙。(來源:Wind、券商中國)

(來源:Wind,截至2023-3-20)

那么,是什么決定了黃金價格的走勢?結合當前市場環境,如何看待黃金的配置價值?普通投資者如何布局?

接著看,挖掘基帶你好好捋一捋~

1?

是什么決定了黃金價格的走勢?

不同于其他的價格主要由供需決定的大宗商品,黃金同時具備商品、貨幣和金融三大屬性,而且還具備抗通脹和避險的功能,這也是黃金的特殊之處。

根據經濟學家任澤平的框架,影響金價的因素一共有六方面,分別是美元指數、風險事件、實際利率、通脹水平、黃金供給和黃金需求。

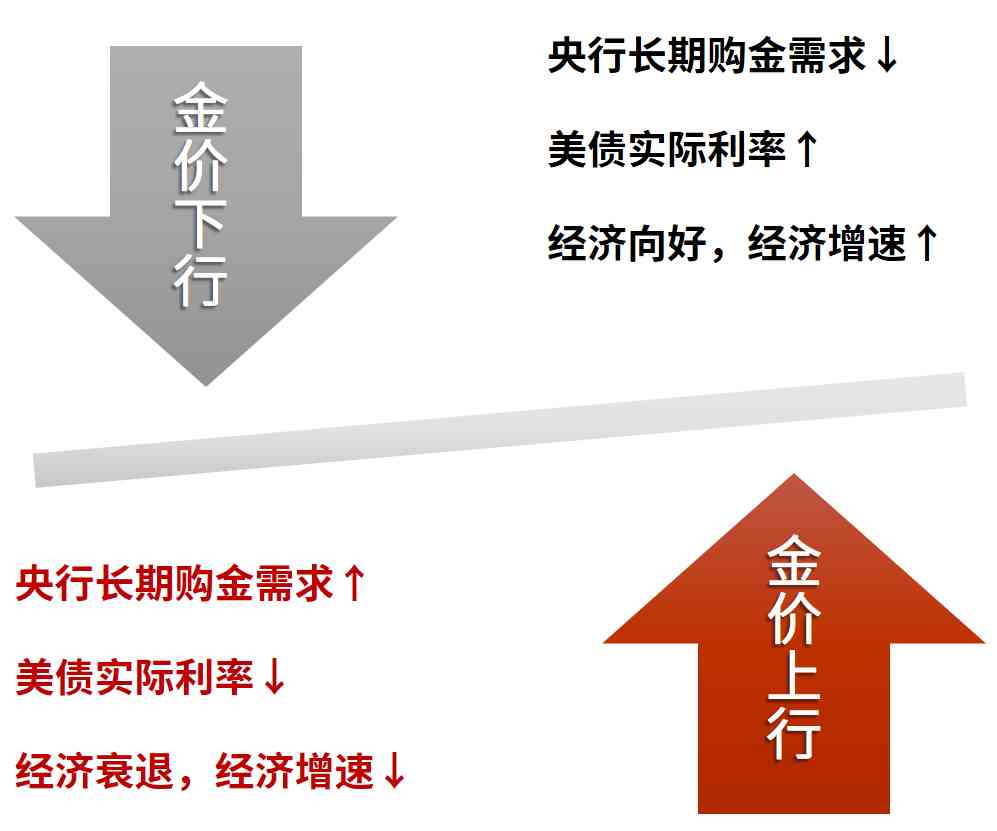

其中,長期影響因素關注以下幾方面:

一是央行長期購金需求(正相關)。即央行需求增加,金價上漲,這也是金價長期走勢的重要支撐。

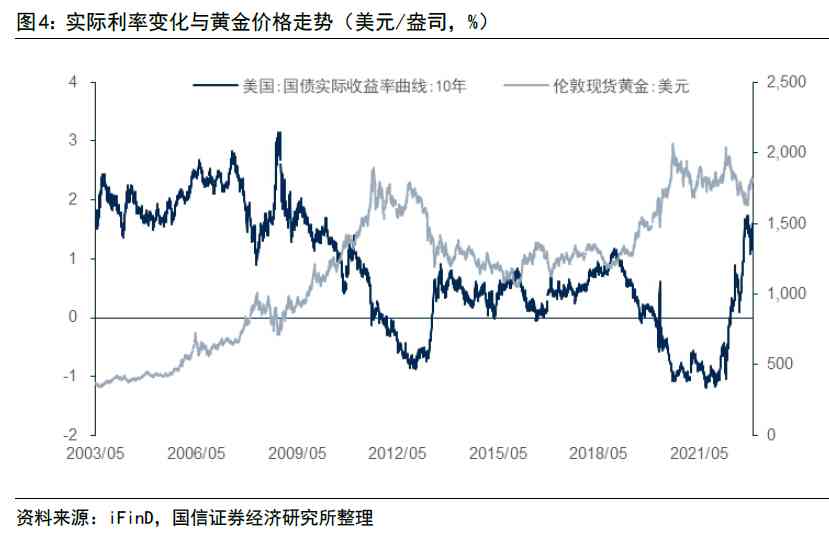

二是美債實際利率(負相關)。實際利率=名義利率-通貨膨脹預期。黃金價格走勢通常與美債實際收益率負相關,因為黃金不生息,美國國債有利息,所以美債收益率下降會提升黃金的吸引力。

三是經濟發展情況(負相關)。當美國以及全球經濟進入衰退階段,金價往往就會進入上漲通道。

事實上,在美元為主導的國際貨幣體系下,美債的實際收益率和經濟形勢通常是驅動黃金大周期的決定性因素。

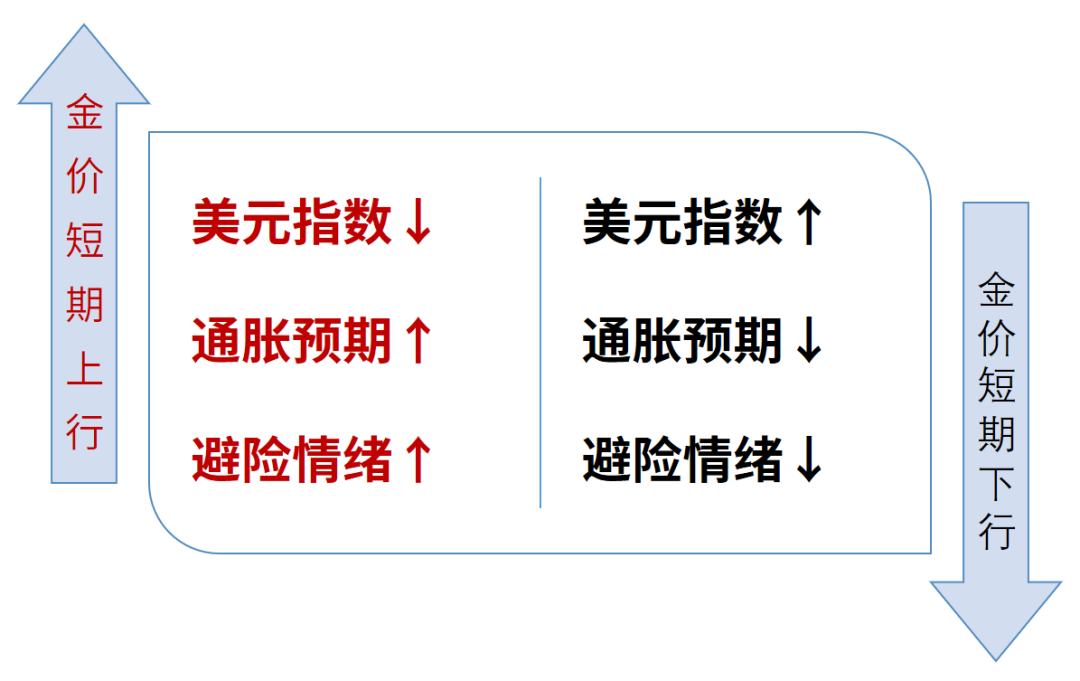

當然,下列短期因素也會在一輪金價的大周期中帶來明顯影響:

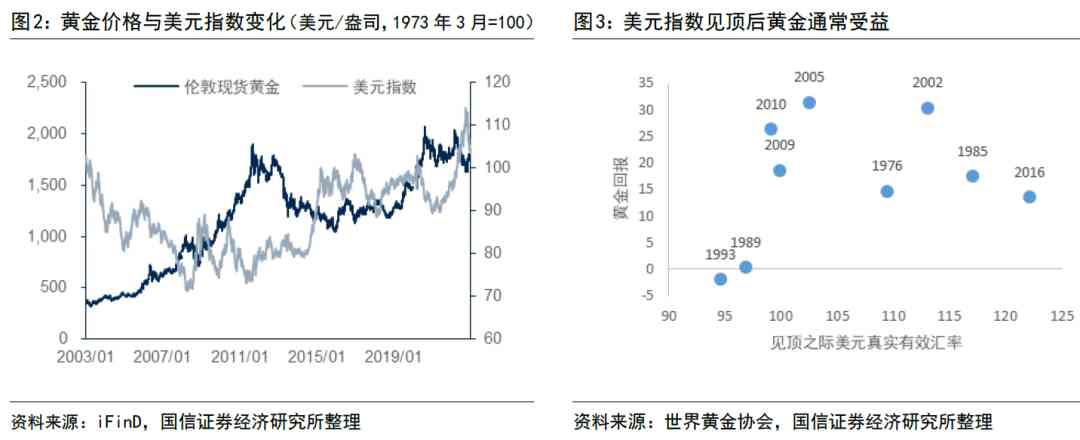

一是美元指數(負相關)。由于黃金存在一定的貨幣屬性,會和與其他貨幣體現出一定的地位博弈關系,所以黃金價格通常與美元指數負相關,如美元指數上升,美元升值,資金流向美元,黃金價格短期下跌。

二是通脹水平(正相關)。從邏輯上講,黃金是抗通脹的,而美元會隨通脹貶值,所以高通脹預期會提升黃金的短期吸引力。

三是避險情緒(正相關)。由于黃金具備避險的功能,當遭遇風險事件沖擊,市場避險情緒上升便會使得短期金價上漲。

注:由于美元也具備一定的避險屬性,所以風險事件也可能使得黃金和美元聯袂上漲。

同時,短期流動性也會帶來一定影響,如果市場出現了大范圍流動性危機,也可能導致黃金在短期被集中拋售,造成金價下跌。

2?

結合當前市場環境,

如何看待黃金的配置價值?

硅谷銀行事件的原因和影響,挖掘基在《銀行接連“暴雷”,美聯儲加息生變?如何影響基金投資?》中詳細分析過,此處便不再贅述了。

結合當下的市場環境,黃金的配置價值的確是有所提升的,這也是黃金價格近期飆升的重要邏輯。

其一,海外銀行危機引發全球投資者避險情緒(正相關),VIX恐慌指數3月以來上漲超過16%,直接使得被視為避險資產的黃金受到市場熱捧;

其二,美國2月通脹數據如期回落,疊加銀行體系承受的壓力,市場對于美聯儲進一步大幅加息的預期降溫,美元指數(負相關)隨之走弱,由高點的105.9回落至目前的103左右,黃金價格因此受到提振。

(來源:Wind,截至2023-3-21)

展望后市,目前市場的主流預期是,中長期金價中樞可能仍有上行空間。

一方面,央行對黃金的需求整體提升。

根據世界黃金協會數據,去年前三季度,全球央行購金量達到673 噸,創下1967年有記錄以來最高水平。

背后的原因在于,2022年以來,全球宏觀經濟形勢復雜、地緣擾動頻發,在金融市場資產價格劇烈波動的背景下,全球央行選擇增持黃金來確保外匯儲備規模穩定,而且黃金作為一種天然的貨幣,增持黃金也有助于在美元走強的背景下穩定本國貨幣匯率,避免出現無序貶值。(來源:中信證券)

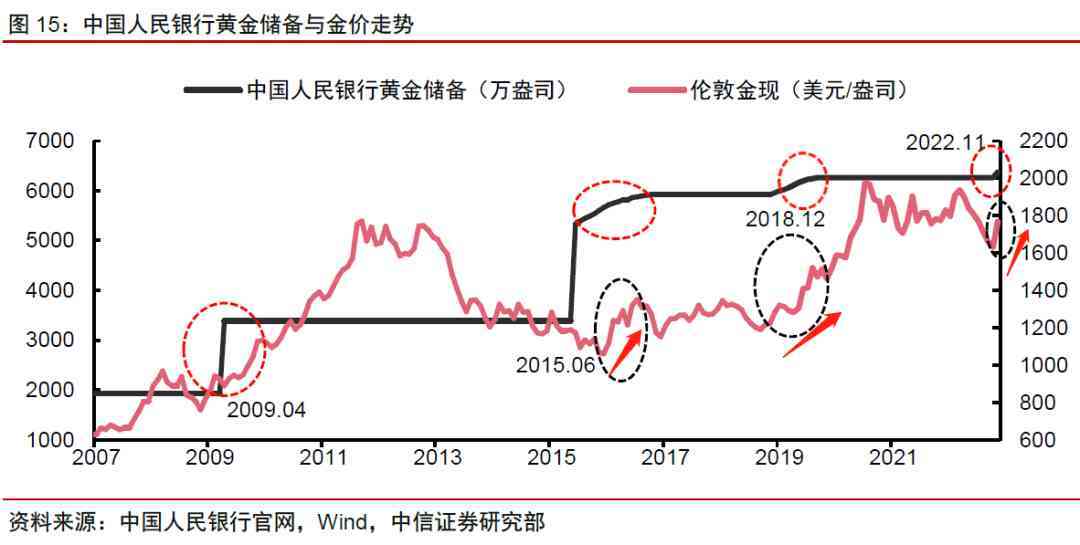

根據中國人民銀行發布的數據,我國央行自22年11月起連續4個月增持黃金,打破了近3年未增持黃金的歷史。(來源:證券日報)

從歷史經驗來看,央行購金量大增是金價上行的重要風向標之一。我國官方儲備資產中上一次出現黃金持續增加是在2018年12月至2019年9月,金價區間漲幅達到24.4%,且在之后的2020年繼續保持強勢。

另一方面,美聯儲最“鷹”的時候可能已經過去了,從加息轉向降息的方向明確。

美國2月CPI 同比增長6%,為2021年9月以來新低;核心CPI 同比增長5.5%,為2021年12月來新低,美國通脹呈現回落的趨勢。

市場認為,美國2月通脹數據符合預期,且較前值有所回落,同時考慮到美國失業率超預期上升,疊加銀行體系承受的壓力,美聯儲的加息節奏可能放緩。

目前市場對于美聯儲3月加息50個基點的預期已從此前最高的80%以上下降至目前的0%,而加息25個基點的概率上升至62%,并且預計美聯儲最快將于6月開始降息。(來源:銀河證券)

即便考慮到通脹的回落會為實際利率騰挪空間(因為實際利率=名義利率-通脹預期,通脹預期↓,則實際利率↑),但由于美聯儲加息步伐有望放緩、降息預期不斷升溫,最終將推動實際利率下行(名義利率下行帶動實際利率下行),利好黃金的表現。

此外,伴隨銀行危機的恐慌情緒蔓延至歐洲,衰退交易持續升溫,“東升西落”的格局下,海外經濟環境也有望助推黃金價格的進一步表現。

3?

普通投資者如何布局黃金?

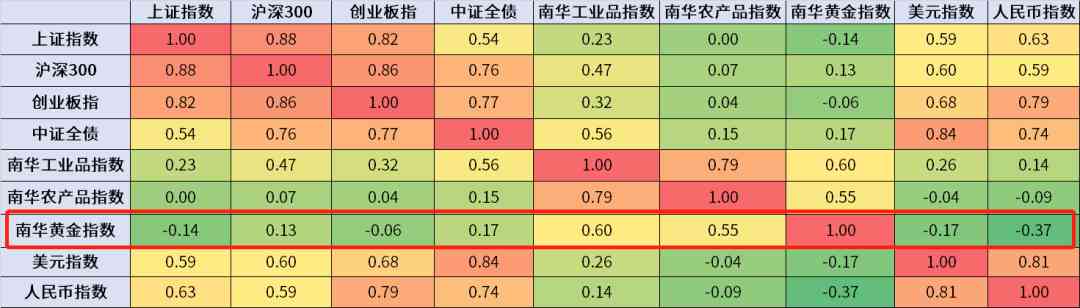

從投資的角度來看,對于黃金的顧慮主要在于:價格的確波動較大且本身無法生息。但由于其可以對抗通脹和地緣政治風險的特性,以及與股票、債券、大宗商品等其他大類資產走勢的低相關性,在家庭資產配置中仍然具備一定的重要性。

圖:南華黃金指數與其他主要指數相關性分析

(數據來源:Wind,統計區間:2010/01/01 – 2023/03/20)

目前主流的布局方式包括以下幾種:

注:以上僅供示例展示,不構成投資建議

①實物金條:相較于加工附加值較高的黃金首飾,從銀行或者大型金店購入實物金條更適合投資保值。在符合要求的情況下,可以按照賣方的報價進行回收變現,但流動性較差。

②黃金積存:在銀行開設黃金積存賬戶后,可以設置定投計劃或主動單筆購買黃金份額,通過“零存整取”贖回賣出變現或者兌換為實物黃金,資金期限一般為中長期。(以銀行具體規定為準)

③黃金期貨:由期貨交易所統一制定的以黃金為交易對象的期貨合約,T+0交易,由于自帶杠桿,同時數倍放大了風險和收益,對操作要求高,適合具備投資經驗且風險承受能力較強的投資者。

④黃金ETF:國內黃金ETF一般投資于上海黃金交易所掛牌交易的黃金現貨合約,一手(100份)黃金ETF對應1克真金,需要開通證券賬戶,支持T+0交易,投資門檻幾百元,投資期限靈活,短中長期均可,沒有場內證券賬戶也可以考慮場外的黃金ETF聯接基金,具備交易效率較高、投資門檻低、投資費用低、沒有儲存成本等相對優勢。

⑤黃金概念股:主要包括上游的礦山企業、中游的冶煉企業和下游的零售企業。黃金概念股可能會伴隨金價的上漲跑出超額收益,但股價的分析框架更為復雜,還需要結合企業經營情況、盈利預期、個股估值、市場環境等共同判斷,適合具備一定股票分析經驗、熟悉行業邏輯的投資者。

短期而言,投資者需要關注美聯儲在3月22日議息會議上的動作,目前主流的觀點是,可能加息25個基點,甚至有部分大行開始預測美聯儲3月按兵不動不加息,因此需要留意加息如果超預期對于金價的短期沖擊。

但長期來看,支撐金價的邏輯仍然有望延續,不妨適當留意回調后的布局機會。

如果考慮配置黃金:

一是要注意倉位控制,黃金更適合作為資產配置的一環而非重倉或單一布局;二是要結合自身的風險承受能力、投資預期和資金期限選擇適合自身的黃金品種,以一個中長期投資理財的視角來考慮這個問題。風險提示

本資料觀點僅供參考,不作為任何法律文件,資料中的所有信息或所表達意見不構成投資、法律、會計或稅務的最終操作建議,我公司不就資料中的內容對最終操作建議做出任何擔保。在任何情況下,本公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。以上內容不構成個股推薦。基金的過往業績及其凈值高低并不預示其未來表現,基金管理人管理的其他基金的業績并不構成對本基金業績表現的保證。管理人不保證盈利,也不保證最低收益。投資人應當充分了解基金定期定額投資和零存整取等儲蓄方式的區別。定期定額投資是引導投資人進行長期投資、平均投資成本的一種簡單易行的投資方式。但是定期定額投資并不能規避基金投資所固有的風險,不能保證投資人獲得收益,也不是替代儲蓄的等效理財方式。市場有風險,入市須謹慎。

為深入學習貫徹落實黨的二十大和二十屆一中...

Burberry是一個具有濃厚英倫風的著...

高奢月子中心圣貝拉(SAINT BELL...

近年來,國際政治經濟環境復雜多變,不確定...

如果有這樣一...

近日上海智美顏和以60后--90后的不同...

名品導購網(www.cctv-ss.com)ICP證號: 蘇ICP備2023000612號-5 網站版權所有:無錫錫游互動網絡科技有限公司

CopyRight 2005-2023 版權所有,未經授權,禁止復制轉載。郵箱:mpdaogou_admin@163.com